2011年2月,秉承把最好的药物研发技术带回中国的愿望,在一股创业冲动下,吴劲梓离开了GSK,在杭州成立了歌礼生物。(以下简称“歌礼”)

2011年6月,立志开发出适合中国人的,具有临床差异性的原创新药的陈力,离开了罗氏中国研发中心,在距杭州不远的上海创立了华领医药。(以下简称“华领”)

2012年,想将自己开发的生物标记物筛选技术与药物创新结合,罗文和志同道合的伙伴方向明,创立了索元生物医药公司。(以下简称“索元”)

2013年,拥有了和记黄埔医药创业以及红杉资本的资本市场经验,杜莹回到了研发与创业的原点,在上海成立再鼎医药。(以下简称“再鼎”)

尽管创业的理由、时间、地点各不相同,但这些拥有相似背景的创业者,在商业模式的选择上出奇地相似。

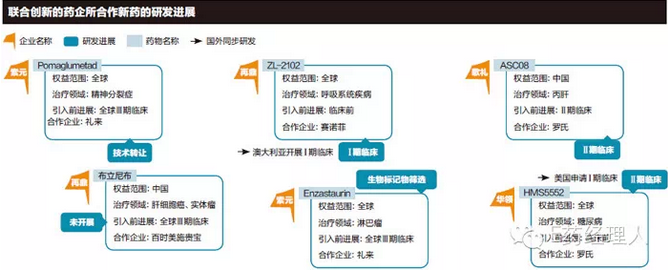

这些公司均致力于首创新药的研发,其在研产品中一部分,由全球的一些生物制药企业包括跨国药企引进,公司拥有药物在中国区或者全球的权利,在这一基础上进行开发。而其产品多集中于中国高发,或全球临床需求未满足的领域。

2011年12月,华领获得罗氏一个糖尿病药物的全球权利;2013年,歌礼获得罗氏一个丙肝药物的中国区权利;2014年,再鼎获得赛诺菲两个针对呼吸系统疾病药物的全球权利,2015年3月,又获得百时美施贵宝肝癌治疗药物的中国区权益;索元分别在2014年9月、2015年3月,获得礼来淋巴瘤治疗药物和精神分裂症治疗药物的全球权利。

从卖出去到买进来

对于几位创始人而言,采用引进药物研发的模式并非偶然。

谈到与跨国药企合作研发,杜莹并不陌生,作为和记黄埔医药的创始人,她曾多次主导类似的合作。和记黄埔医药与阿斯利康、礼来、雀巢、杨森、默克雪兰诺都开展过合作,均是将自主研发产品授权给这些企业。

再鼎的策略却是不同的,相较于“卖出去”,它更希望“买进来”。“再鼎也有早期自主研发的项目,但在创业初始阶段,再鼎需要丰富产品线,加快药物研发的速度,与跨国企业合作并获取药物权利就是一个有效的方法。”杜莹告诉E药经理人。

而建立华领时,陈力就认为,自主研发与联合创新这两种模式应该并行。这是他在罗氏工作多年获得的经验。

他介绍,罗氏采用联合创新模式,不仅培养强大的内部研发团队,同时跟生物技术公司形成很好的合作,引进生物技术公司的药物研发,或将自主研发的药物转让给生物技术公司。

“跨国药企有资源,但决策效率、运作效率低,小的生物科技公司决策快,力量集中,但资源有限。因此把项目产品资源有效地整合,融合二者的优势,会使新药研发更高效。”

索元最初成立时,定位于利用技术平台进行科研外包,但在与药企合作的过程中,罗文发现药企有很多被搁置的项目。这些多是临床晚期失败的药物,这让他想到,有没有可能通过其特有的生物标记物筛选技术,让这类药物“起死回生”,这种模式带来的投资回报很有吸引力。

所以,索元在选择引入药物时,盯紧的是临床中晚期失败的药物,这类药物可能在人群中疗效不明显,但针对某一个亚组中的人群有非常好的疗效。这类药物引入后,索元会对临床有效人群进行生物标记物筛选,再以此标记物招募敏感人群,重新进行临床试验。

“投临床失败的药,乍一看,风险很高,其实恰恰相反。因为药物已有许多临床数据,引入后的开发等于站在巨人的肩膀上。索元首个引入的药物,礼来已经做了60多个临床试验,具有安全性、药性等方方面面的数据,这些不会成为杀死药物的原因。”

事实上,几位创始人表示,无论是丰富产品线,还是获得最佳投资回报,拥有药物的知识产权和专利很重要。拥有专利并能够进行市场销售,有可能带来更大的利益,也更有利于公司进一步发展壮大。其中,部分获得全球权利的药物,还将以中国为主导,进行国际多中心临床,进一步加快药物在全球上市的速度。

在这几次合作中,除了首次收购款项,跨国药企会获得药物一定比例的销售分成,而根据阶段性成果,赛诺菲和百时美施贵宝能够从再鼎获得里程碑金,罗氏也会从华领获得一定里程碑金。而罗氏会向歌礼支付里程碑金。礼来保留转让给索元的精神分裂症药物的回购权。

拼的是团队

“如果真的是好项目,跨国药企为什么不自己研发?”这样的质疑并不少。

最初接触罗氏丙肝药物Danoprevir(ASC08)时,歌礼团队也有过这样的担忧。ASC08是罗氏花费2.5亿美元收购而来,研发过程中,投入达到1.5~2亿美元。罗氏有强大的研发团队,为什么要转让这个药物?

带着这样的疑问,歌礼考察了项目10个月,结果发现,ASC08对不同基因型的丙肝患者疗效不同,对基因1a型治愈率达到70%~80%,1b型达到90%以上。但是,欧美基因1型丙肝患者70%是1a型,30%是1b型,综合起来,该药在欧美市场治愈率低于90%。欧美市场上,吉利德已有上市的产品,其治愈率高于90%。没有抢到第一名,也并不具有更好的疗效,罗氏在欧美市场竞争中相对处于下风。

“尽管罗氏的临床数据中缺乏中国患者部分,让项目引入的风险更不可控。但考虑到中国丙肝患者中,基因1b型占基因1型98%,占全部丙肝患者57%,根据数据分析得出结论,这个药物在中国人身上的治愈率会超过90%,最终,做出了引入产品的决定。”

跨国企业转让项目可能有各种各样的理由,有的是业务重整后,放弃部分疾病领域;有的是削减研发经费;有的是考虑到中国研发成本相对较低。这其中并非没有存在烂尾项目的风险。吴劲梓表示,能否鉴定出项目的价值,能否在好项目的竞争中胜出,决定了引入开发这种商业模式最终能否成功。而这拼的是团队的专业性和判断力。

谈到自己的团队,几位创始人都兴奋起来。以这些创始人为代表,构建起来的团队,吸纳的均是拥有十几年医药行业从业经验的专家。他们所从事的领域囊括了从生物疾病学、安全评价、生产质量、临床研究、资本运作、市场开拓、法规等整个产业链。其中不乏来自辉瑞、罗氏、GSK、默克、百科特等跨国企业的成员。

华领的创始人陈力,曾领导建立罗氏中国研发中心,并任首席科学官,在那之前,陈力也参与罗氏一些全球项目的管理。再鼎的杜莹曾在辉瑞美国中央研究院进行新药研发,推动了两个药物的成功上市,后进入辉瑞全球战略收购部,主管全球代谢类疾病项目转让及相关兼并收购。离开辉瑞后,她在中国创立了和记黄埔医药,之后又在红杉资本进行医疗健康投资,无论在药物研发或资本市场方面都积累了丰富的经验。歌礼的吴劲梓曾在安进、诺华、GSK等跨国企业工作,在新药研发、商业开拓、收购兼并等领域均有丰富的经验。索元的总经理罗文也曾在美国Ligand、Incyte等多家创新药以及基因组公司工作过。

打开几个公司的主页,会发现网站的内容均是英文,这与团队国际化的背景不无关系。这种国际化使得它们与许多跨国药企建立密切的联系,为日后开展合作奠定了基础。华领引入的第一个药物来自罗氏,这得益于陈力在罗氏多年的工作经验,他对罗氏的产品有充分的了解,引入药物的许多临床前研发数据都是由罗氏中国研发中心提供的。

值得注意的是,这些公司的规模都不大。华领的核心团队只有十六七人,索元的核心团队只有十几人,歌礼则不到30人。

它们将大量的工作交给CRO进行,核心团队只负责关键的生产技术、临床设计、标准制定、运作过程中项目的管理等。这会大大提高团队的决策效率和资本运营效率,不用花很多资源建立工厂、实验室。而依靠团队成员在行业多年积累的人脉,这些公司除了精干的内部团队,通常都有强大的“外挂”—广阔的专家网。陈力介绍,华领没有一台设备,没有一间实验室,所有的项目都是跟合作者联合运作,参与华领临床和临床前项目的研发人员不下200人,合作伙伴超过30多家,分布在上海、北京、美国等地。

争分夺秒抢滩市场

华领在引入罗氏糖尿病治疗药物前,考察了全球200多个项目,又从入围的30个项目中选出10个,进行全方位的项目审核,才最终选定引入药物。对华领而言,找到有开发价值的药物是1/200的几率。

“好的项目不好找”,面对同样问题的不只是华领。歌礼目前引入4个产品,这是从公司成立到2014年底,考察了200个项目的结果。而索元内部建立的临床晚期失败药物的数据库,已经收录150多个产品数据,真正引入的也只有两个。

挑选引入项目时,他们需要考虑到:药物本身的作用机理,从药理到临床各方面的数据,是否符合中国患者临床需求,是否有市场前景,是否具有足够好的成药性。

因为他们的目标是将引入的药物做到first-in-class或者best-in-class,不是全球第一,也要做中国第一。

外企将药物转让给中国公司,一个重要的原因是寄希望于在中国能更快上市。由于跨国药企部门较多,常常由多个部门参与决策,其速度远不如国内这些创新型的企业。而且,跨国企业在国内申报药物需要“三报三批”,国内企业只需“两报两批”,少了一报一批,能使药品上市时间缩短3年。

不过,想实现这样的目标,也面临不小的挑战。尽管这些公司挑选药物会考虑到方方面面的因素,挖掘独特的价值,但在抢占市场上,面临的都是争分夺秒的战争。

华领引入的糖尿病药物HMS5552,是第4代葡萄糖激酶激动剂,这类药物既能控制血糖,又能保护胰岛细胞,尤其适合中国糖尿病患者,市场可观。目前,HMS5552已在中国完成了Ⅰ期临床,临床结果符合预期,正在申报Ⅱ期临床批文。并且,华领于今年3月向FDA递交了该药的临床研究申请。陈力预计该药将于2018年第3、4季度完成Ⅲ期临床,2020年在中国上市,并成为全球首创。

虽然国际上还没有这类作用机理的药物上市,不过在该类药物的研发领域,华领也面对着激烈的竞争。日本第一三共的同类药物已进入临床Ⅰ期,礼来和亚宝2014年合作研发的药物,目前也处于Ⅰ期临床阶段。印度Advinus公司和美国TransTech公司的在研药物均进入临床Ⅱ期,辉瑞研发的药物也在临床Ⅱ期,且进展最快,是华领主要的竞争对手。

歌礼一直关注中国发病率高的几类疾病,尤为关注肝病领域。根据央视在全国爱肝日发布的数据,中国有4000万慢性丙肝患者,市场容量可观。歌礼从罗氏引入的丙肝药物ASC08,是一种蛋白酶抑制剂,能直接作用于丙肝病毒。该药此前曾在欧美完成了34个Ⅰ期和Ⅱ期临床试验,近期又在中国台湾地区完成了Ⅱ期临床,首次获得了中国人群的Ⅱ期临床数据。

在刚刚结束的第24届亚太肝病研究学会年会上汇报了此临床研究结果,其对台湾基因1型非肝硬化患者治愈率达94%,基因1b型非肝硬化患者的治愈率达到了100%,结果之好超出歌礼的预期。吴劲梓预计该药最快两年后能在中国首发上市。

另外,2014年,歌礼从美国Presido制药公司收购了一个已进入临床Ⅱ期的丙肝治疗药物ASC16,目前已完成该项目国内临床申报准备工作。该药与ASC08联用,将成为国内首个全口服免干扰素治疗方案,可满足患者不同的需求。这让歌礼在丙肝治疗领域更有竞争力。

但ASC08想实现首发上市目标,依然面临不小的挑战。目前,在丙肝治疗领域,已有两个第二代蛋白酶抑制剂药物在海外上市,强生的Olysio于2013年在美国上市,艾伯维的Viekirax/Exviera于2015年相继在美国和欧洲获批上市。这两个药物虽然目前还没有在中国上市,但强生已经在中国开展多中心Ⅲ期临床,艾伯维也正在申请。

再鼎从赛诺菲引入的两个药物,均针对慢性呼吸系统疾病,靶点尚未披露。杜莹表示,呼吸系统领域缺乏好药,在中国空气污染日益严重的情况下,有很大市场需求,尽管有一些缓解症状的药物上市,但这两个药物均从致病机理着手,有望成为first-in-class和best-in-class。目前其中一个药物已在澳大利亚开展临床,也在申请中国临床。而最近从百时美施贵宝获得的肝癌药物布立尼布,是一种激酶抑制剂,主要用于治疗肝细胞癌(HCC)和其它一些实体瘤,引入时处于全球Ⅲ期临床试验阶段。其临床Ⅱ期结果显示,在亚洲人群中疗效明显。杜莹表示,全世界超过一半的新增肝癌患者来自中国,2012年中国新增病例约40万例,该药的成功将为中国患者带来巨大的福音。

索元与礼来合作的两个药物都是临床Ⅲ期引入。早一点引入的淋巴瘤药物Enzastaurin,是礼来公司首创的小分子丝氨酸/苏氨酸激酶抑制剂,获得了美国FDA和欧洲EMA的孤儿药认证。目前,索元已经启动对此药的生物标记物筛选。而新近引入的抗精神分裂症药物Pomaglumetad,作用的靶点是谷氨酸受体。据悉,国际上缺乏相同靶点的药物研发。罗文估计,这两个新药未来全球市场年销售额会超过上亿美元,甚至上十亿美元。

除了面对市场竞争,一些从临床中后期引入的药物,虽在海外进行了Ⅱ期临床,甚至Ⅲ期临床,但进入中国后从哪个阶段开始进行临床,目前没有先例可循。

罗文表示,“每个项目有独特性,都会按个例处理。像礼来淋巴瘤这个药物,作为国际多中心临床的一部分,在中国进行过Ⅲ期临床试验,还进行了Ⅰ期的药代动力学,我们预计其直接上Ⅱ期,甚至Ⅲ期的可能性比较大。”

另外,由于还没有药品上市,目前几家公司主要依靠融资进行药物研发和项目管理。2014年8月,再鼎完成超过3000万美元的首轮融资。2015年1月,华领完成第二轮2500万美元的融资,投资方包括中美两国许多专业风投公司。歌礼、索元也获得一定投资。

除了集中精力在现有产品开发上,几位创始人也没忽视产品梯队的建设。一方面,它们在和一些生物公司洽谈新合作项目,其中有很多是主动来寻求合作。罗文透露,已经有公司向索元提供了项目单。另外一方面,华领和再鼎自己的团队也在独立进行研发,华领在研的有帕金森异动症和抑郁症药物,再鼎有肿瘤免疫类药物。

对于这些公司而言,临床取得好的结果,受到投资人的认可,仅是阶段性的胜利,而创新药物研发充满了未知的风险,公司依然需要做好打硬仗的准备。